“科技贷”如何实现“精准滴灌”?合合信息商业大数据技术助力银行解决授信难题

- 公司

- 2023-04-27 16:36:23

科技型中小企业是科技创新的重要主体,却因为其“高风险、轻资产”的特征,导致融资难、融资慢等问题时有发生。近日,上海市政府办公厅印发《关于本市进一步放权松绑激发科技创新活力的若干意见》,指出要鼓励金融机构开发专门支持重大科技任务、战略科技力量的金融产品,持续优化科技信贷、高企贷等金融产品。

如何引导金融机构改善科技中小企业融资条件,已成为各地政府关注的焦点。开年以来,多地颁发“科技贷”促进政策,支持当地科技企业发展:

江西省政府出台15条举措发展科技金融,提出要增强科技信贷服务能力;福建省科技部门强化与金融监管部门和各类金融机构的合作,出台系列促进科技与金融相结合的政策文件。“科技贷”等专项信贷的重要性日益凸显,合合信息旗下启信宝企业端产品“启信慧眼”通过科技信贷解决方案,助力银行为科技型中小企业提供贴合需求的信贷服务。

银行缺乏科技研发能力数据,信贷服务“无的放矢”

尽管政策为“科技贷”的落地创造了良好的条件,具体执行中,银行仍然会遇到获客难、评估难的情况,缺乏有效数据是导致上述问题的主要原因之一。不同于信息披露相对规范的大型企业,中小企业信息获取、核查、跟进及调查信息的环节耗时耗力,花费成本较高。此外,科技企业自身出于科研保密的需求,公开信息相对较少,银行获取信息的渠道及数量十分有限,数据的分散也加大了统计的难度。

部分银行已经在产品层面进行了创新探索,用官方评定的资格作为“标签”来寻找企业,针对性地提供差异化金融产品服务,某股份制商业银行为取得高新技术资格认证的科技成长型企业打造的“高新贷”便是其中的代表。

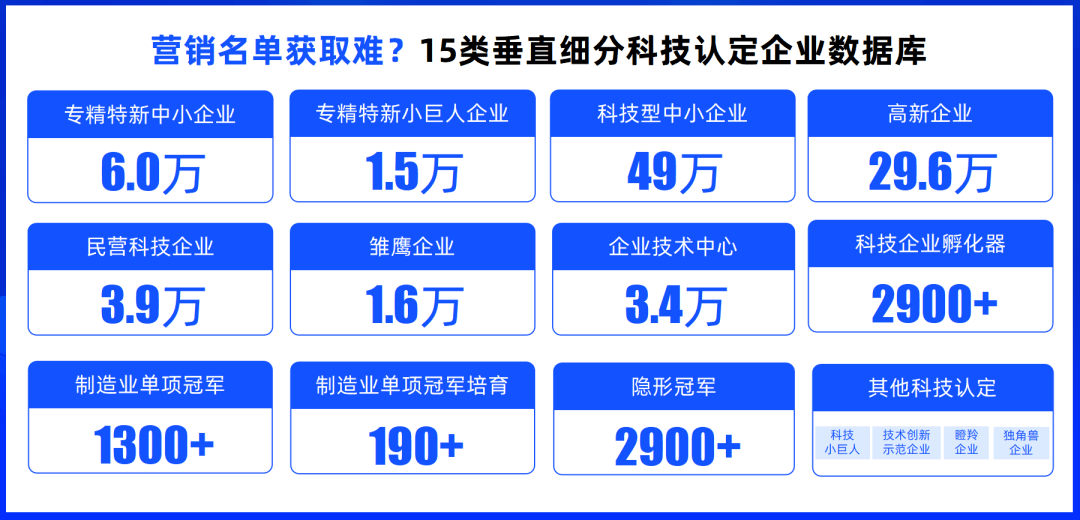

“人工智能+商业大数据技术”的组合能够从各类科技“标签”中挖掘出更大的价值。启信慧眼依托启信宝汇聚的境内2.3亿家企业等组织机构的超1000亿条实时动态商业大数据,将国家、省、市、县区等多级科技认定名单整合为“知识数据”,形成超20类科技认定企业库,包括专精特新、制造业单项冠军、服务型制造业示范企业、雏鹰企业等。银行可根据科技信贷产品的准入政策,有针对性地查询、导出对应的企业库数据及企业商机,为开展各项科技信贷业务提供数据支撑。

启信慧眼“科技认定企业库”名录

从更宏观的产业角度来看,科技企业往往诞生自新能源、高端装备制造、节能环保等战略性新兴产业,这些产业板块中的企业多为知识技术密集的科技企业,可作为“科技贷”重点发展区域。启信慧眼推出“新兴产业库”,覆盖超过1000个细分行业的1400万家企业,便于银行及其分支机构从重点行业中寻找潜在拓展目标。

用AI为科技企业成长潜力“打分”

找到具备信贷需求的企业后,如何挖掘数据价值,快速、有效、准确地评估科技公司的价值也是银行面临的一大挑战。科创评估角度复杂多元,专利、软著、资质等无形资产价值度量难,传统风险评估模式不适用于科创企业的尽调场景;企业融资渠道丰富,无形中增加了银行风险评估的难度。

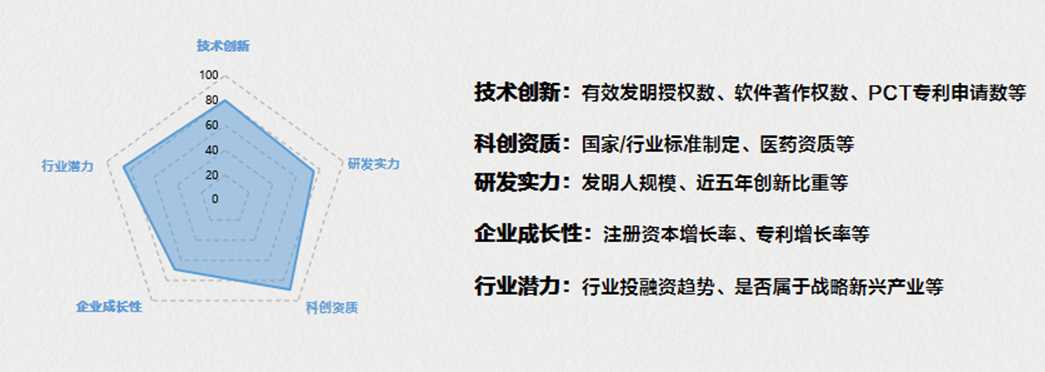

如果银行无法采用可信、可靠的手段去量化科技企业的技术价值的和信用等级,就难以给予企业强有力的信贷服务支持。为解决这些问题,以某国有大型商业银行为代表的金融机构通过“以人才定贷”、“以投定贷”等额度核定方式来进行授信评估,启信慧眼等科技产品也针对科创金融场景推出了“科创评分”,基于自研的企业科创能力评分模型,助力银行解决企业潜力“量化难”的问题,精准挖掘、筛选优质客户。

启信慧眼“科创评分”模型

此外,在商业大数据技术的支持下,启信慧眼推出多个垂直细分的科创标签体系,如科技认定、业务概念、榜单企业、技术领先、高成长企业、企业特点、政府扶持和奖励等,可从企业科创资质、科技人才、融资能力、知识产权、成长性、行业赛道等维度,对企业科技属性与实力进行定理分析与定性评价。

目前,启信慧眼已为全国范围内的多家银行提供拓展科技企业、捕捉信贷商机、营销筛选、快速审批落等“全周期”服务,曾助力某全国性股份制商业银行进行科技企业拓展、绿色信贷拓展及科技企业名单数据挖掘,一年内获取潜在客户企业名单数量超三百万家,导出商机数量近3.5万条,对公有效客户数同比增长超18%。